SoftBankがWeWorkを救済し過半数の経営権を取得する提案を行なっているとWSJ紙が報道

先週金曜、WeWorkの運転資金が11月にも枯渇すると、当初アナリスト達が想定していた以上に同社の資金不足が深刻な状態であることをBonaFidrでもお伝えしていた。キャッシュが枯渇するのを避けるため、11月末までに追加出資を受けられるようWeWorkは複数の金融機関と50億ドル規模の融資交渉を行なっていると報じられていた矢先、SoftBankがWeWorkにDIPファイナンス(いわゆるつなぎ融資、もしくは再建企業向け融資)を提供する代替案を提案しているとウォール・ストリート・ジャーナル(WSJ)紙が報じた。これが実現すれば、事実上、WeWorkは倒産することになる。

DIP(Debtor-in-Possession)ファイナンスとは:

DIPファイナンスとは、日本では、再建型法的整理手続きである民事再生法等の手続き申立後、計画認可決定前までの融資をDIPファイナンスと総称しています。元々米国では、連邦破産法の適用を受け、破綻後も経営陣がとどまる形の企業(debtor in possession)への運転資金を融資することを意味していました。なお日本の民事再生法では、DIPフアイナンスは、法的整理申立以前の債権より優先弁済される共益債権と位置付けられています。(銀行員.comより引用)

WSJ紙によると、WeWorkの大崩壊を引き起こした元凶であり、IPO市場そのものを停滞させることになったSoftBankが、「このシェア・オフィス企業の資金不足を解消することと引き換えに、同社の設立者であるアダム・ニューマンをさらに経営から退かせ、そしてSoftBankがWeWorkの主要な(50%以上の)経営権を取得することを条件に、融資パッケージを用意した」と報じている。

SoftBankは、7つあるWe(WeWorkの親会社)の取締役会の議席数のうち、2議席をすでに獲得している。

つまり、DIPファイナンスを行うということは、現在の債権者に事前通告を行い、発行済株式を紙屑同然にすることを意味する。

つい数ヶ月前まで470億ドルの企業価値があるとされた企業が、救済措置無くしては事実上、破産状態であることを認める内容である。

これはSoftBankにとっても、同社が行なっているその他の投資先であるポートフォリオ企業にとっても良いニュースではない。

WeWorkの取締役会は、SoftBankによる提案とは別に、同社が数十億ドルの融資を受けられないか、その他の方法についてJPモルガンに依頼しているとWSJは報じている。これは先週金曜、弊紙でも報じた通りである。JPモルガンは、「数十億ドル規模の融資交渉を投資家らと行なっている最中である」と報じられている。一方、WeWorkがIPOを行うための引受業務を主管していたJPモルガンについて、WeWorkのIPOが破綻したことにより同行の評判も著しく下がっている。

WeWorkの広報担当者は、WSJ紙の取材に対して、次のように答えている:

WeWorkは大手ウォール街の金融機関とリテーナー契約を結んでおり、資金調達の調整を行なっている。およそ60社の出資者が機密保持契約に署名しており、先週、そして今週にわたって当社の経営陣および当社の複数の銀行と打ち合わせを行なっている。

この期に及んで、WeWorkに追加出資を行うこの60社の出資者は、偉大なる愚か者なのか、勇気ある投資家なのか。ただし、かつての470億ドルという企業バリュエーションを喧伝していた頃とは違い、WeWorkの業績や資産状況、財務内容については容赦無く厳しい審査が行われていることが当然想定されるため、瀕死のユニコーン企業を買い叩くハゲタカ・ファンドが集まっているのかもしれない。

一方、すでにWeWorkの3分の1を保有しているSoftBankは銀行とは異なる計算を行なっているようだ。SoftBankは、WeWorkに対してすでに何十億ドルという「サンク・コスト」が発生している。さらに数十億ドルを追加投資するのは理解できる(ビジネス・スクールでは、投資判断を行う際、サンクコストは無視するよう教えられているが・・・)。WSJ紙は、孫社長のSoftBankグループは、「(WeWorkが)新たに発行する株式と債券に数十億ドルを投資することを目指している」と報じている。

SoftBankによる追加投資は、すべてDIPファイナンスを準備するためのものであるため、SoftBankがWeWorkと結ぶことになる契約内容は、辞任した元CEOアダム・ニューマン氏の議決権(ピーク時より縮小しているものの、それでもいまだに大きな議決権がある)を、SoftBankグループに移管することが含まれることが想定される。これが実行されれば、SoftBankグループがWeの経営を再建するための大きな役割を担うことになる。

しかし、SoftBankにとって、WeWorkの経営権を握ることが価値あるものなのだろうかという疑問が生じる。WeWorkは、これ以上損失を出し続けることは許されず、事業を黒字化することが喫緊の課題となる。WeWork、そしてSoftBankが今後、どのような結果を出すかによって、その他のベンチャー企業たちが間も無く行う予定のIPOの成否を左右することになる。

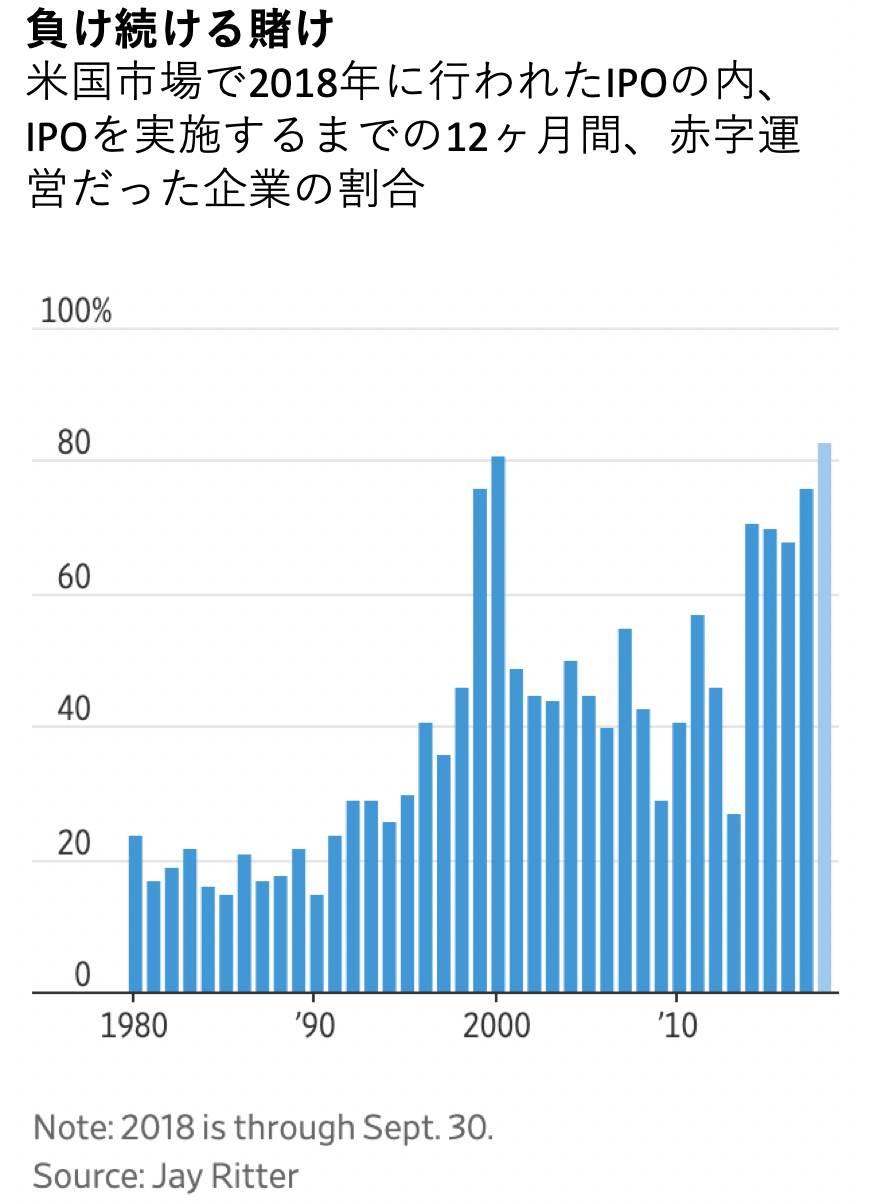

ちなみに、2018年中に米国内で行われたIPOのうち、株式公開を行うまでの12ヶ月間、黒字化できず赤字だった企業の割合(%)は、史上最高を記録しており、2000年のドット・コム・バブルの時の記録を上回っている。

SoftBankがWeWorkを救済するためにどれほどの追加出資を提案しているか、その正確な金額については報じられていない。しかしSoftBankの経営陣は、Weが来年一杯、運営を続けるために、少なくとも30億ドルが必要であると見積もっていると、本件を知る複数の人物がWSJ紙に語った。さらに、SoftBankが買い取ることを提案しているWeの株価は、今年1月に同社が追加出資した際よりもずっと低い価格になることや、Weの企業価値が100億ドルを下回る可能性があることなども、複数の人物が語っている。

SoftBankは、すでに会社法専門の弁護士事務所Weil, Gotshal & Manges LLPから複数の弁護士を雇っており、Weの財務状況を整理し、追加投資を行う可能性についてアドバイスを受けていると複数の人物がWSJ紙に語っている。この弁護士事務所は、企業の財務再建を専門にしていることでも知られている。

興味深いことは、WeWorkが再び自社の企業バリュエーションを算出し、それを公表するのはいつになるのかということだ。その際、WeWorkの発行済株式の価値はほぼゼロに近づいているのではないだろうか。

これまでベンチャー企業投資熱に浮かされ、不採算で赤字続きの企業にも多額の投資が行われてきた。これまでそのようなスタートアップ企業を評価する計算式も、そして期待値も、WeWorkの失敗で崩壊してしまったと言っていいだろう。今後、多くの投資家たちが怒り狂うことになる。

BonaFidrをフォロー