ITバブルの申し子SoftBankは絶好の空売り対象か?:SoftBankによる評価損は計算が合わずビジョンファンドからは社員が退社し始めている

以下のスライドは今年8月7日付けで発表されたSoftBankグループのプレゼンテーション資料(2019年6月30日締め四半期報告書)から抜粋したものである。

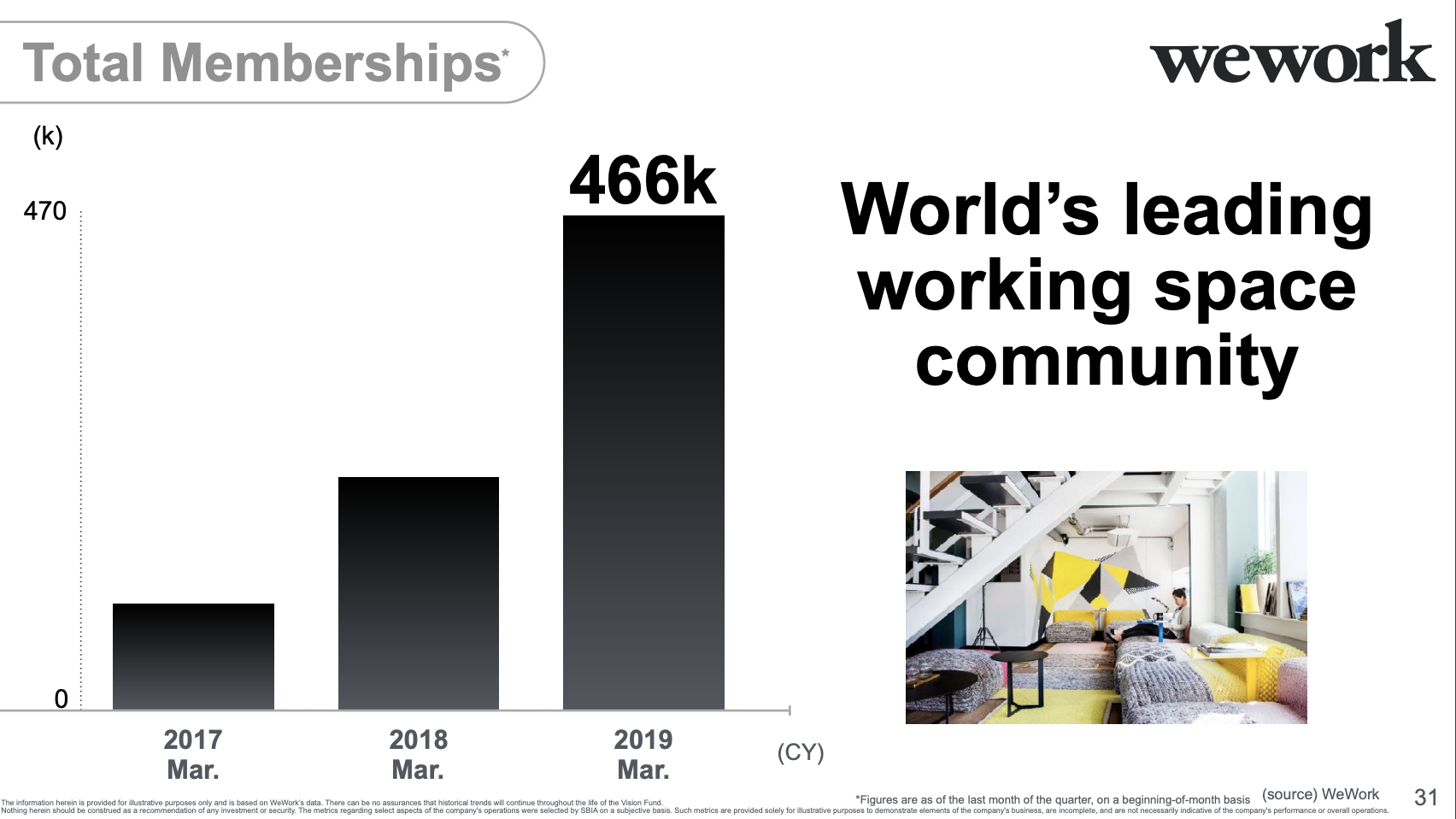

そして次の2枚のスライドは、2019年6月に発表された別のSoftBank発表のプレゼン資料からの抜粋である。(WeWorkのニューマン氏の顔写真への斜線は筆者が追加した。)

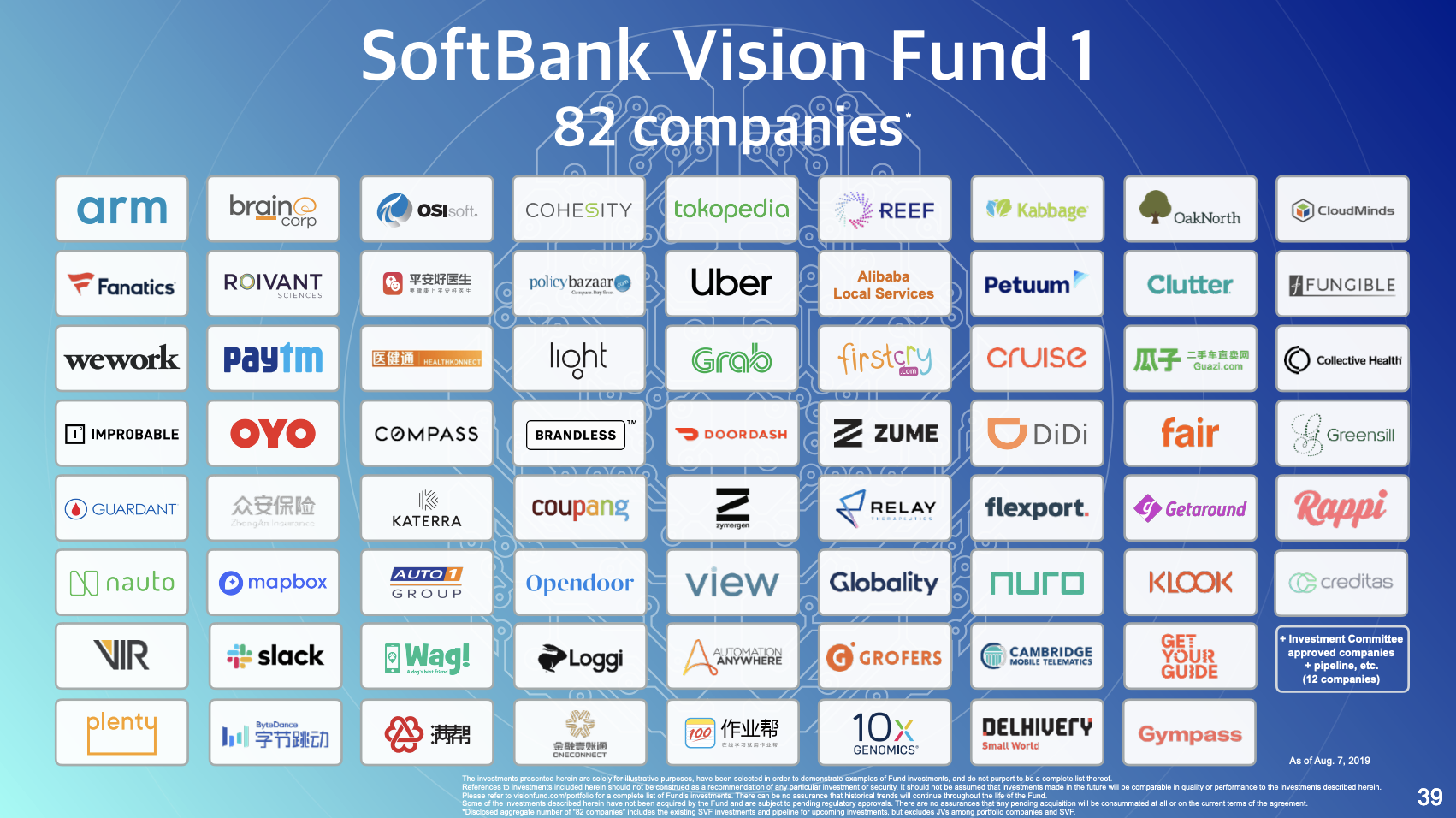

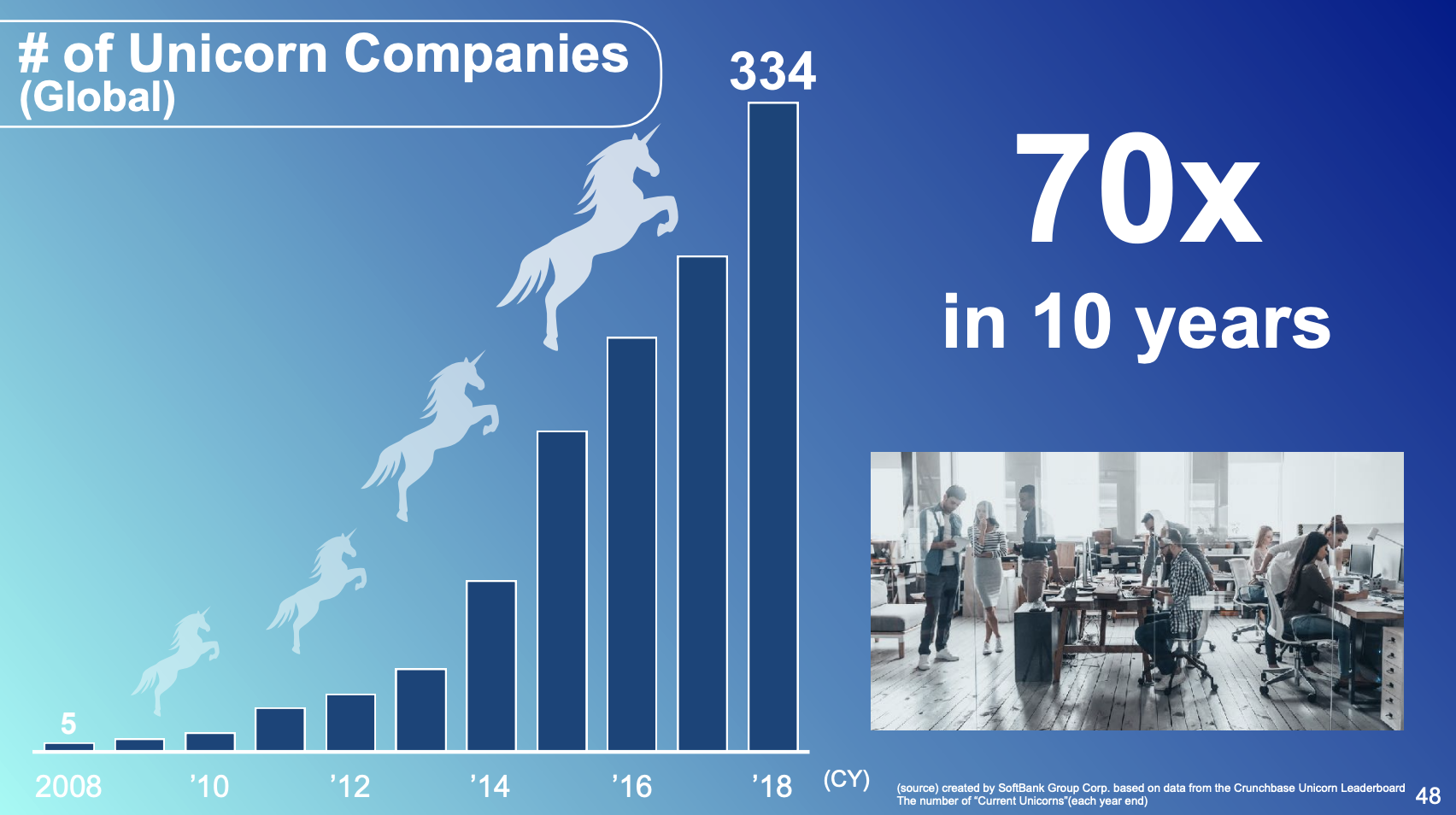

複数のユニコーンがグラフを駆け上がり、SoftBankが投資する「AI起業家」には業界の有名人たちがひしめき合っている。(ところでWeWorkのビジネス・モデルのどこがAI要素だったのだろうか?同社の経営から退いたニューマン氏に改めて質問してみたいところだ。)

いずれにしても、SoftBankが今後発表するプレゼンテーション資料に、これらスライドが使われることは二度とないだろう。

これまで「AI革命の指揮者」と自称してきたSoftBankであるが、その代表的な投資先の一社であるWeWorkがIPOを直前で撤回する結果となり、それから後1ヶ月もたたずして同社の運転資金が来月にも枯渇する危機にまで追い込まれ、SoftBankが自腹で救済するはめになった。SoftBankのビジョンファンドが世界最大のVCファンドとして成功しているように見えていたのは、中央銀行による量的緩和のおかげで金融市場にキャッシュが大量に流れ込み、IT市場がバブルに踊っていただけだった。

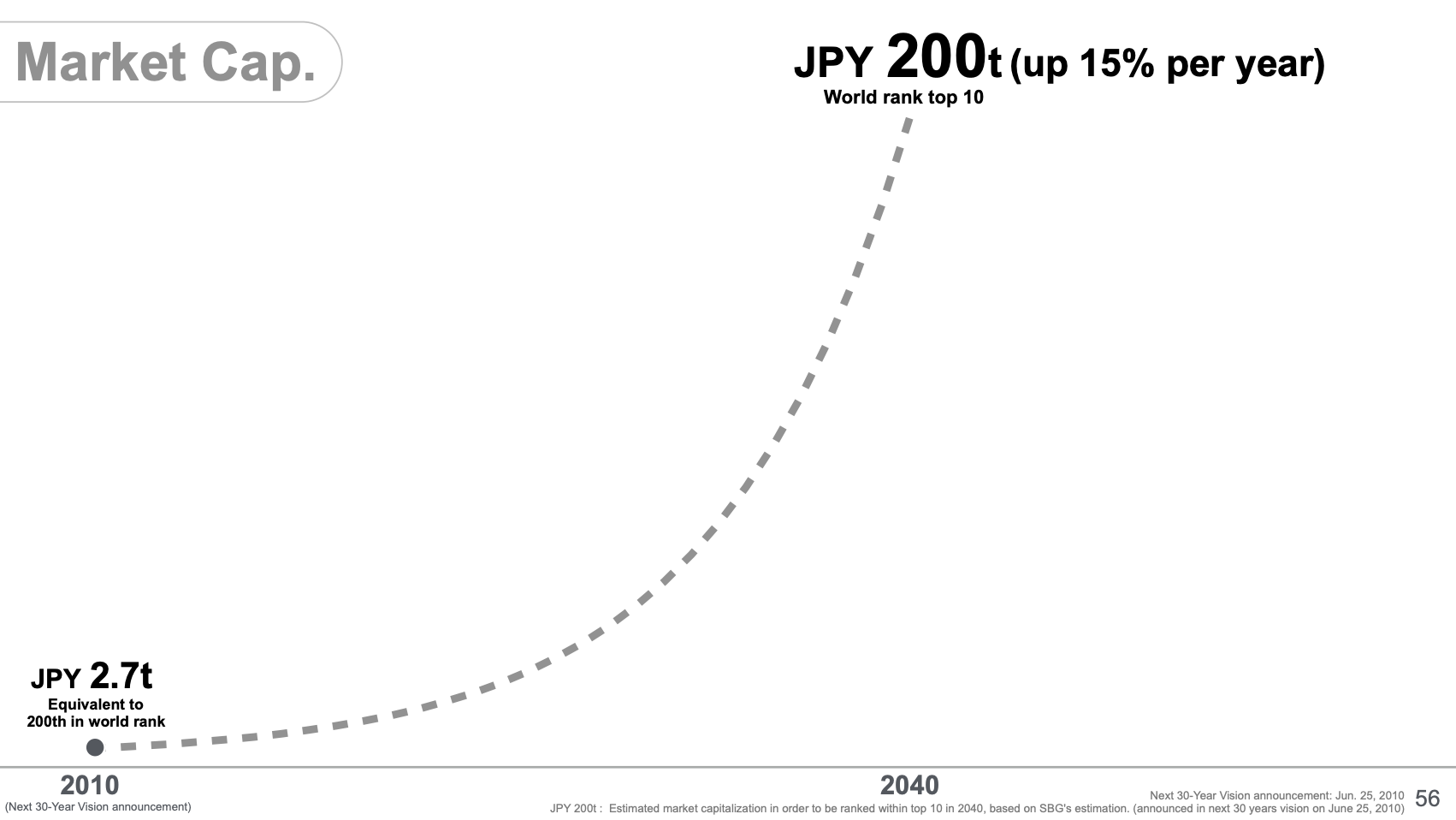

次のスライドもSoftBankのプレゼンテーション資料からの抜粋だが、2010年時点から30年先の2040年まで、同社の時価総額は年率で最大15%で上昇し、世界10位に入る時価総額200兆円企業になる将来予測を描いている。次の四半期報告書でもこのスライドが再び登場するのか興味深く待ちたいところだ。

一方、ブルームバーグ紙は、SoftBankグループが、ビジョンファンドの資産に関して少なくとも50億ドルの評価損を計上する計画であると今週報じた。その理由は、WeWorkやUber Technologiesなどポートフォリオ企業に発生した多額の評価損を反映させるためであるという。

ブルームバーグ紙に情報を提供した人物によると、親会社であるSoftBankグループは、同社が第2四半期の収益発表を行う11月6日、それと同時にビジョンファンドが保有する1000億ドルの資産に関する評価損を公表するという。

WeWorkもUberも、かつては「SoftBankが持つ星座の中でもひときわ明るく輝く星」であり、同社が発表するプレゼンテーション資料には必ず登場するポートフォリオ企業だったが、今では両社は最悪の投資リターンをもたらした企業の中に含まれてしまっていると、ブルームバーグ紙は記している。

数ヶ月前に発表した資料で、ビジョンファンド2に参加することが「見込まれる」出資者として、以下の企業が掲載されていたが、今でも投資を行うつもりの企業はこの中にどれだけ残っているだろうか。そもそも、SoftBankは最初のビジョンファンドよりもビジョンファンド2の規模を拡大しようとしていたわけだが、現在でもその希望は変わっていないのだろうか?おそらく誰もが予想できる答えは「ノー」だろう。

「特にライドシェアサービス株が熱意の欠けたパフォーマンスであることが、SoftBankがこのセクターにおける投資先に行うバリュエーションの考え方に影響している」とブルームバーグ紙は報じており、富豪が狭いコミュニティーで未公開株を売買する「プライベート・マーケット」とは異なり、公開市場は「LyftにもUberにも甘くなく、今年5月にIPOを達成して以来25%も下落している」と記している。

その結果、ビジョンファンドはDidiやGrab Holdingsといったその他のライドシェアサービス企業のバリュエーションも見直しを行なっている。ブルームバーグのデータによると、SoftBankはUber の13%の株式を保有しているが、6月30日と比較して、9月30日にはその保有時価総額が35億ドル下落している。つまり、9月30日までの直近3ヶ月間だけでビジョンファンドが保有するUber株には35億ドルの評価損が発生している。

もし計算が正しければ、11月に発表する予定のビジョンファンドの評価損50億ドルについて、そのうちSoftBankがWeWorkへ行った投資で発生した損失は15億ドルだけという計算になる。

発表予定の評価損50億ドル − Uberの評価損35億ドル = 15億ドル

SoftBank は、数ヶ月前までWeWorkの企業バリュエーションは470億ドルと公表していた。しかし今週、SoftBank による救済が報じられるとWeWorkの企業バリュエーションは80億ドルへ激減したと報じられている。

このWeWorkの390億ドルの評価損はどこへ行ったのだろうか?

470億ドル – 80億ドル = 390億ドル

SoftBankが救済する以前は、同社とビジョンファンドによるWeWorkの株保有率は約3分の1であったと報じられているため、この評価損全てを同社がかぶるわけではないが、ざっくり見積もっても3分の1の130億ドルはSoftBank/ビジョンファンドの評価損になるのではないか。

ブルームバーグ紙は、11月にSoftBank が発表する予定の評価損は、「多ければ70億ドル」と、ある程度幅を持たせて報じており、これがまだ最終確定した数字ではないことを示唆している。また、みずほ証券のアナリスト、ホリ・ユウスケ氏は、投資先ポートフォリオ企業の時価評価が下落したことにより、SoftBankは最大5000億円(46億ドル)の評価損を計上せざるを得ない可能性があると見積もっている。

しかし今起きていることは、2000年〜2001年にドットコムバブルが弾けたときに倒産寸前に追い込まれたSoftBankが、今度は200兆円企業になることを目指して突き進んできた中、数多くの失敗をふたたび犯してしまったが、それを認めようとせず、その「傷(=評価損)」がどれほど深いのか正直に公表しようとしていないというのが現実ではないだろうか。

* * *

一方、ウォール・ストリート・ジャーナル(WSJ)紙は、WeWorkへの投資で何十億ドルも損失してしまったビジョンファンドは、「ハイリスクな投資戦略を減らし、ポートフォリオ企業におけるコーポレート・ガバナンスを改善することに注力する方向であると、同ファンドの現職の幹部と元幹部たちが語った」と今朝報じている:

SoftBankの会長兼CEOで、ビジョンファンドを運営している孫正義は、同ファンドの社員たちに対して、同ファンドが株式を保有する企業たちにキャッシュ(利益)を生み出すようプッシュするようにと語ったと、これら人々は語った。これは、売上の増大を積極的に進めるようにという孫社長による初期の頃の要求からは劇的な変更である。ビジョンファンドの幹部たちは、ハンバーガーを料理するロボットを設計している企業など、投資先をより詳しく精査している最中である。

ビジョンファンドは、ここにきて突然、成長戦略を描くことに怖気付いてしまったようだ。その代わりに、SoftBankは収益性に注目するようになっている。SoftBankは相当追い詰められているようだ。これまでの3年間、「いかなるコストを払ってでも」ビジネスを成長させることを最優先に掲げる投資戦略を追求してきた。しかし今、ビジョンファンドはポートフォリオ企業におけるコーポレート・ガバナンスを改善し、パフォーマンスの劣ったファンドの社員を削減しようとしている。

WeWorkがまさに今、社員の大量解雇に取り掛かろうとしている中、次はSoftBankがそれに続くのかもしれない。ここ数週間、「ビジョンファンドの投資チームの責任者たちに対して、各チームの中で劣った社員たちをリスト化するよう依頼している。少数の社員削減の前奏曲の可能性がある」とWSJ紙は報じている。同ファンドにとって、こうした動きは初めてのことである。

こうした社内の動きを察知して、今年の春以降、すでに投資チームで勤務していた12名ほどの社員たちは自ら依願退社している。WSJ紙はさらに次のように報じている:

多くの社員たちは、チーム同士の競争、経験のない投資部門の幹部たち、そしてコミュニケーション不足といった職場の環境がストレスの溜まる有害な文化であるとして不満を抱えている。それに加えて、リスクのある奨励金制度のせいで、同ファンドに留まることにあまり魅力を感じていない社員たちがいると、同制度を知る複数の人々が語った。

SoftBankが何十億ドルもの投資資金をつぎこんで作り上げたバブル(幻想)はすでに崩壊してしまっているように見える。少なくとも社内では、社員たちは現実に目覚めたようだ。

しかし夢から醒めるのは、WeWorkやSoftBankだけではない。SoftBankによる投資総額を考えると、シリコンバレーにおけるスタートアップ企業のエコシステム全体のあり方にまで多大な影響を及ぼす規模であるとブルームバーグ紙は指摘する。

ビジョンファンドによる投資先は様々な産業にわたるが、投資資金は特に交通および流通産業に偏っている。今年6月30日時点で、ビジョンファンドが交通および流通産業における企業に行なっている投資総額は283億ドルである。ビジョンファンドが全産業に対して行なっている投資総額は714億ドルであり、これら投資からの未実現損益と実現損益、および関連したヘッジ取引を合計すると202億ドルである。前年の309億ドルという投資総額そして52億ドルという累積損益から大幅に上昇している。

SoftBankの株価は今年1月以来、最低を記録しており、直近では4日連続の続落である。今年初旬、SoftBankが自社株買いを実施すると発表した際、同社の株価は10%以上跳ね上がり同社にとって史上最高値を記録していた。

量的緩和のおかげで金融市場に大量の過剰流動資金(現金)が流れ込んだ結果、今の資産バブルが起きているわけだが、そのバブル時代の申し子として生まれたのは、実はベンチャー企業のWeWorkではなく、そこに投資した親会社のSoftBankの方だったのではないか。SoftBankこそが、実は最もレバレッジのかかった存在になっているのではないか。もしそうだとすれば、SoftBankは今世紀最大の空売りの対象になる。これに対する回答は、この先数年、中央銀行がどのような金融政策を行うかにかかってくる。

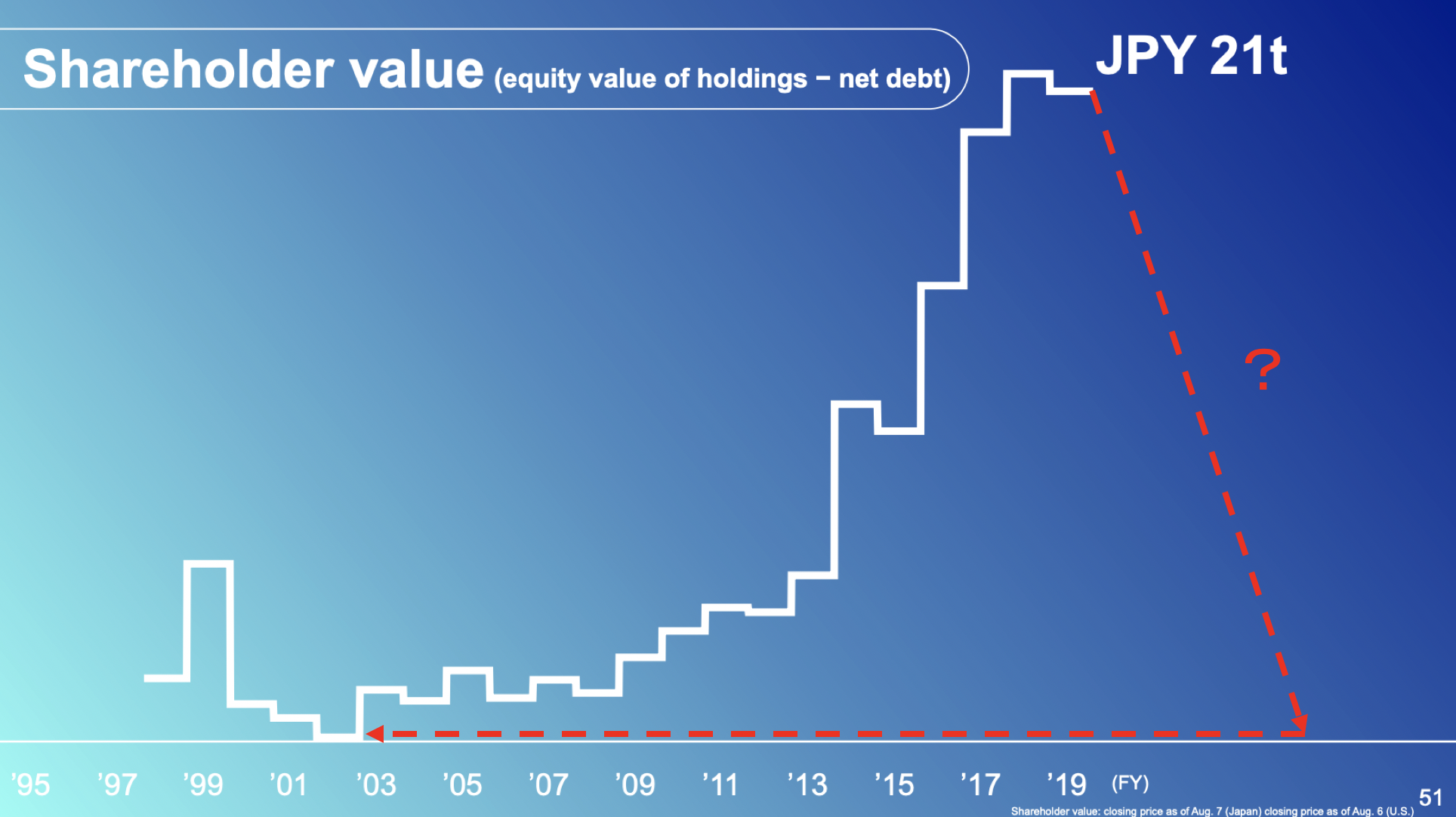

しかしビジョンファンドの社員が自ら辞め始めていることや、評価損の計算が低く見積もられ計算が合わないように見えることなどを考えると、以下の赤線ような2001年のときのレベルにまで再び戻るという将来予想は、それほどはずれていないのかもしれない。

SoftBankの株主価値

(上のグラフは、SoftBankが投資家向けに行った最新のプレゼンテーション資料。そこに筆者が独自に赤線で将来予想を加筆した。)

Photo via SoftBank’s 2019 Annual Report

BonaFidrをフォロー