JPモルガンが原因だった:9月のレポ取引市場で起きた短期資金の枯渇危機

先月9月、2008年の金融危機以来、アメリカのレポ取引市場では利率が急上昇し、短期資金が枯渇しそうになっていた。この状況は第3四半期が終わり第4四半期に突入しても解消されず、金融市場の流動性リスクはくすぶり続けている。

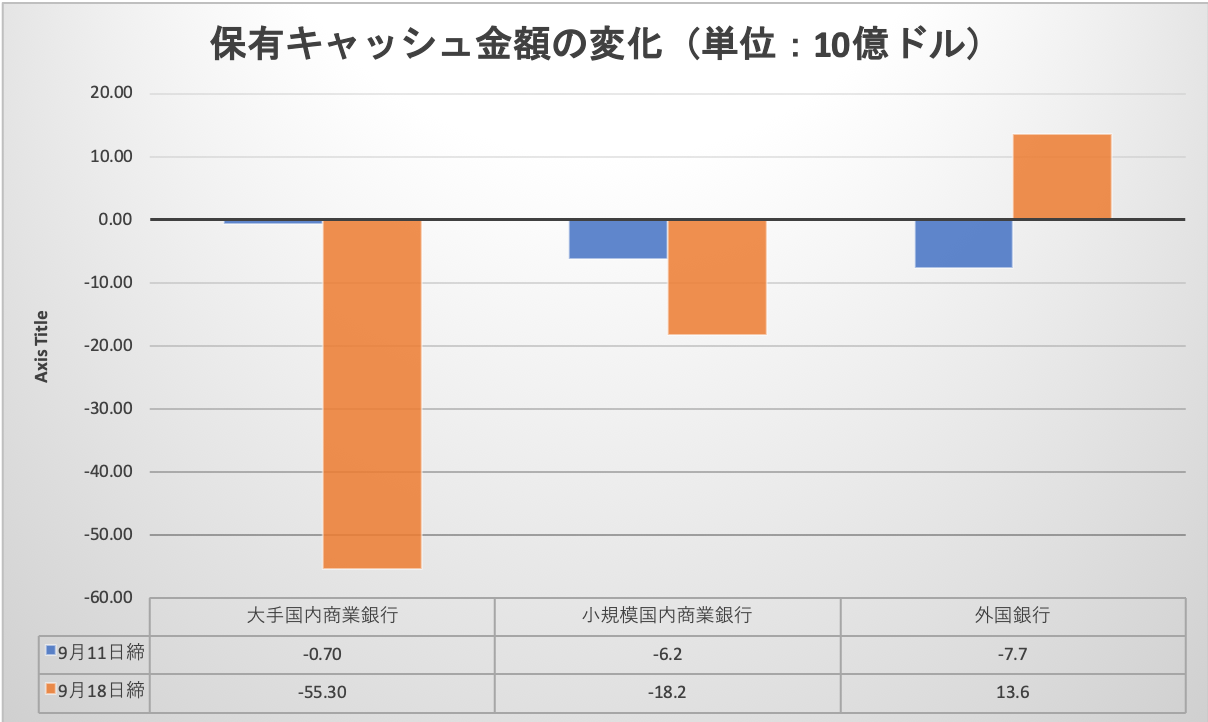

米連銀(Fed)は、アメリカ国内で営業している商業銀行が保有する資金(キャッシュ)レベルを毎週公開している。そのデータを調べてみると、9月18日の週、米国で営業している外国の銀行が保有するキャッシュは前週と比べて136億ドル増え、総額5378億ドルとなっている。これは9月以前の直近2ヶ月と同レベルである。その一方、米国の国内銀行が保有するキャッシュが急激に下落している(以下のグラフ)。

(Source: FRBのデータを元にBonaFidr.comが作成)

つまり、9月末に発生したレポ取引市場での利率急騰を引き起こした張本人は、アメリカ国内の大手商業銀行ということになる。

RFBが最新のキャッシュ保有金額のデータを公表してから3日後、ロイターがさらに詳しい調査を行い、レポ取引市場で利率を10%まで急騰させたとある銀行を突き止めたと報じた。

ロイターは次のように報じている:

JPモルガン・チェースは巨大になりすぎた。同行の2.7兆ドルに上るバランスシート上で行なった変更が、多くの借り手である金融機関にとって死活問題となるレポ取引市場の利率を、先月急騰させてしまった要因であったと、ライバルであるいくつかの銀行やアナリストたちは語った。

先月、レポ取引市場の利率が4倍の10%へと急騰した際、その数日後にNY連銀のジョン・ウィリアムズ総裁はフィナンシャル・タイムズ(FT)紙へのインタビューに次のように答えていた:

「アメリカの金融システムに亀裂があることが判明した先週の事態をフォローアップしており、なぜ余剰の資金を保有している銀行が、翌日返済資金市場に資金を貸し付けることを怠ったのか」ニューヨーク連銀は調査していると語った。

この疑問に対する答えは、JPモルガンが同行のバランスシート上で大規模な変更を行なったため、それがレポ取引市場における利率の急騰を発生させた、ということになる。

ロイターも、公開情報から得られるデータや商業銀行が保有するキャッシュ・レベルの変化データを分析した。その結果、同紙は、JPモルガンが連銀に預託しているキャッシュが今年6月までの1年間で1580億ドル、つまり58%も減額していることを突き止めている。

レポ取引市場の利率が急騰した直後の9月16日、JPモルガンのCEOであるジェイミー・ダイモン氏(冒頭の写真)が、連銀がキャッシュを必要とする銀行に対して翌日返済資金を市場に投入したことは「正しいこと」だと言った理由がこれで説明できる。彼は、レポ市場に貸し出されるキャッシュが不足した原因を知っていたのだ。

「データが示しているのは、同行の変更(JPモルガンがバランスシート上に保有するキャッシュ・レベルの変更)が、この期間において連銀が保有する全ての準備金の額を3分の1減らすことになった」とロイターは報じている。2017年頃から連銀が保有する準備金(キャッシュ・レベル)は減少し続けており、現在は2012年以来の低レベルとなっている。

匿名の人物は、「これは非常に大きな動きだ」とロイターに語った。また、JPモルガンの競合銀行のとある幹部は、このキャッシュ・レベルの変更が「極めて巨額(massive)」と表現している。

他の銀行も保有するキャッシュ・レベルを減額しているが、ロイターが行なった計算によるとそれは平均でたった0.5%であった。資産規模で全米第2位の銀行であるBank of America(通称バンカメ)は、バランスシート上に2.4兆ドルの資産を保有しているが、連銀への預託金を290億ドル(30%)減額している。しかしバンカメでも、JPモルガンが減額した預託金の5分の1以下である。

商業銀行が連銀に預託しているキャッシュは、ここ1年で急激に減額している。その理由は、中央銀行が金融危機の後に経済をてこ入れするため大量に購入していた米国債を徐々に売却しているためである。連銀が量的引き締め(QT)の一環として保有する債券資産を徐々に減らすに伴い、商業銀行が連銀に預託しているキャッシュも減少しているという構図だ。

社外にコメントすることが許可されていないため匿名を条件に語ったウォール街の金融アナリストは、「全ての銀行がある程度、これを行なってきた。しかしJPモルガンはそんな中でも突出しているように見える」と語っている。

これで誰が短期資金の貸し渋りをしているのかは判明した。しかし、JPモルガンは、なぜ、短期資金を貸し渋っているのかという疑問が未解決のままだ。

9月17日のレポ取引市場で、利率が通常の2倍の5%に急上昇した時点で、JPモルガンは「喜んでこの絶好の機会を生かし、最優良担保である米国債に裏付けされたレポ市場に資金を融資していただろう・・・(しかし)JPモルガンは手元キャッシュのいくらまで貸し付けることができるか、規制やその他制約により制限されている」とこのアナリストは語っている。

つまり、JPモルガンに課せられた規制や制約(そのほとんどは連銀によって課せられている)がなければ、レポ取引市場の利率は10%にまで急騰することはなかったとこのアナリストは分析している。

2008年の金融危機の際に発生したキャッシュ不足を再び起こさないため、アメリカの規制当局は各金融機関に一定のキャッシュ・レベルを保有することを義務付けている。しかしJPモルガンはこの規制に遵守したがために、短期資金市場でキャッシュ不足が発生したということになる。各金融機関はいくらキャッシュを保有することが規制で定められているか明らかにしていないが、JPモルガンが保有する1.4兆ドルの過剰準備金では不十分ということになる。

また、前回の金融危機が起きてから施行された規制は、世界の金融システムにとって最も影響力が大きな銀行に対して資本課徴金を課しており、これがJPモルガンが年の最終3ヶ月間、レポ取引市場で融資を行わない理由となっている。

ゴールドマンサックスによると、JPモルガンの資本課徴金はすでに米国銀行の中で最大であり、これによりJPモルガンは、自己資本がもたらす投資リターンと同じレベルを実現するために、同行の事業収益性を高めなければいけない。

ゴールドマンサックスの複数のアナリストらは、規制圧力がかかる中、レポ取引市場でのキャッシュ不足は今後も継続すると見ている。また、連銀に預託されている余剰キャッシュも不足すると予想している。そこで彼らが提示する解決策は、連銀が米国債の購入を再開するということだ。毎月150億ドル程度の永続的な公開市場操作(OMO)を実施すれば十分だろうと見積もっている。

【関連記事】

アメリカ金融市場ではレポ取引の利率が急上昇しパニック状態:2008年金融危機以来の上昇

NY連銀が550億ドルの追加資金をレポ取引市場に投入:新四半期になっても金融市場の流動性リスクはくすぶり続けているBonaFidrをフォロー