SoftBankのビジョン・ファンドは詐欺的と専門家らが警鐘:投資先のWeWorkはIPOが頓挫し倒産の可能性もささやかれ始めた

GIZMODOの日本語記事、『おしゃれワークスペース・WeWork暴露記事で孫さんピンチ。アダムCEOを更迭か』がツイッターでバズっているが、WeWorkが粉飾決算を行い詐欺的ビジネスを行っていることは昨年から継続して欧米のニュースで報じられてきた。

しかし、この詐欺的ビジネスという疑惑はWeWorkだけでなく、孫正義氏が運営するビジョンファンドそのものにまで及んでいる。WeWorkの一連のスキャンダルをきっかけに、ビジョンファンド、SoftBank、そして孫正義氏の個人資産をも吹っ飛ばす可能性がある時限爆弾が潜んでいることが明るみになってきている。

冒頭でも紹介した『おしゃれワークスペース・WeWork暴露記事で孫さんピンチ。アダムCEOを更迭か』では、WeWorkとその共同設立者のアダム・ノイマン氏が関わっている詐欺的行為について詳細に報じているので、この紙面ではそれ以外のマクロな事象を中心に報じることにしよう。

ノイマンCEOの辞任

本日9月24日、共同設立者であるノイマンCEOの退任が報じられた。これと同じタイミングで、WeWorkの幹部と銀行は、約3分の1に当たる最大5000名の社員をコスト削減のために解雇することを検討していることが報じられている。また、WeWorkは、新たなCEOが決まるまでIPOの計画は進めないと発表している。

そもそもWeWorkの企業バリュエーションが詐欺的だった

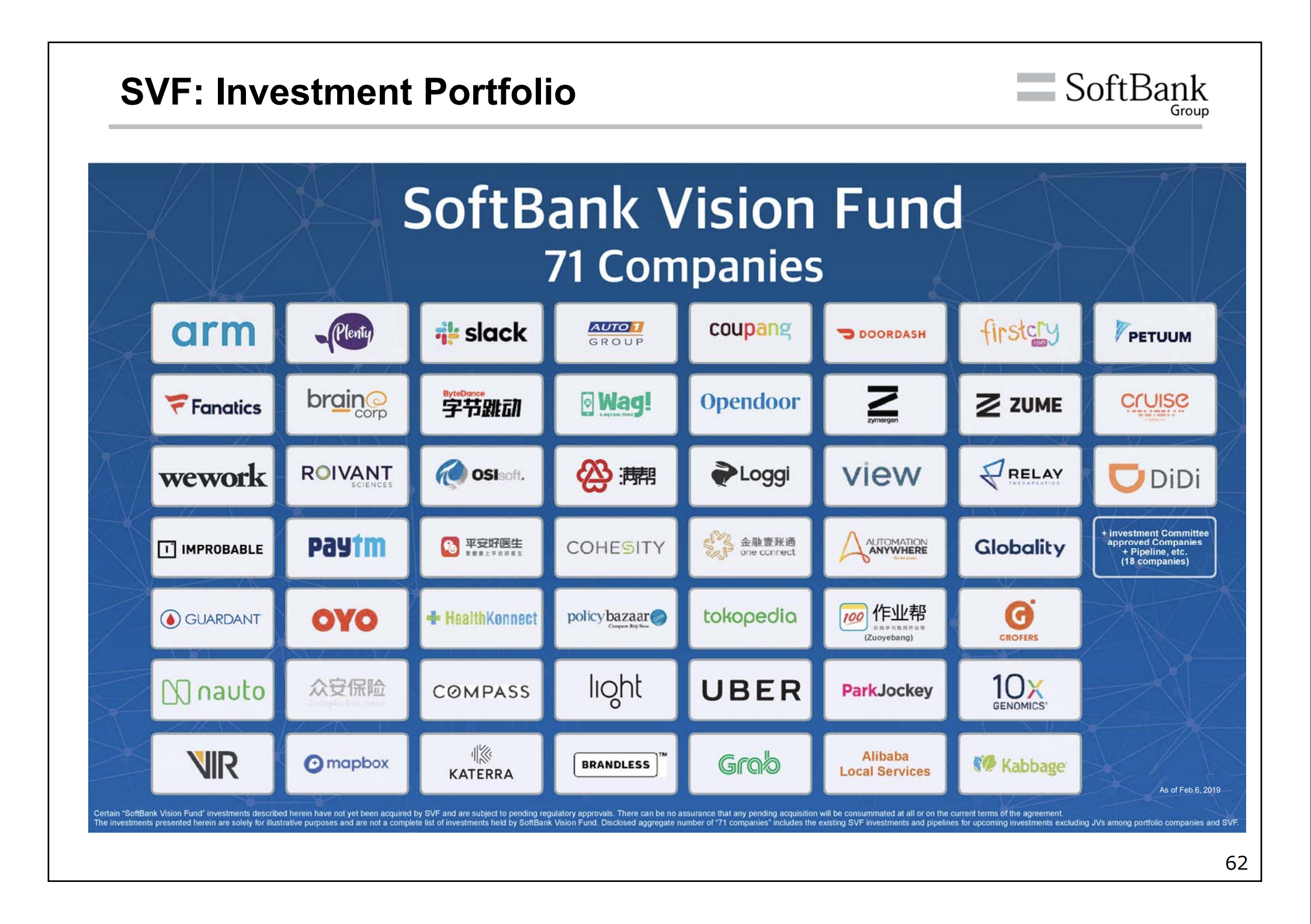

SoftBankが2016年11月に開始した最初のビジョンファンドでは1000億ドルを調達し、Arm、Uber、Didi、WeWorkなど71社に投資した(そしてUberのIPOは大失敗に終わっている)。

この1000億ドルの調達資金のうちの400億ドルは、レバレッジがかけられ、7%のクーポンがついた優先証券である。そして残る600億ドルは29%の投資リターンがあったとSoftBankは報告している。これはSoftBankが行なった独自評価である。しかしこの数字が一人歩きし、その後、出資先であるポートフォリオ企業の評価額を大きく押し上げる要因になった。

WeWorkを見てみると、企業評価額が年々急増している:

| 2009年(シリーズ A) | 970万ドル |

| 2011年(シリーズC) | 48億ドル |

| 2015年 | 160億ドル |

| 2018年 | 400億ドル(SoftBankが40億ドルを追加出資) |

| 2019年1月 | 470億ドル(SoftBankが20億ドルを追加出資) |

(Craft社のデータより:https://craft.co/wework)

まさにこれがSoftBankのビジョンファンドが、ポンジー・スキーム(高利回り詐欺)と呼ばれる所以だ。ベンチャー企業に巨額の投資を行い続けることで、ビジネス実態に沿わない企業評価額へと釣り上げ、それら企業がIPOを果たす際には、投資した金額よりもさらに高値で売り抜けることでリターンを得る。SoftBankのビジョンファンドを批判する識者や業界関係者たちは、こうした投資手法を非難している。

堀江貴文氏も、今年7月、彼のYouTubeチャンネルで、本質をつく発言をしている:

WeWorkも、巨大なババ抜きゲームなんで・・・不動産会社の物件をいい値段で借りる代わりに出資してるみたいな。WeWorkも伸びるから、バリュエーションどんどん上げていきますから、儲かりますよね。ババ抜きゲームで、最終的にREITなり上場するなりしたところの最後の株主がババを引くという。そういうモデルなんですよ。

VCであるKhosla Venturesのパートナー、キース・ラボイス氏も、赤字続きのベンチャー企業に巨額のキャッシュを与える投資方法はうまくいかないと語っている:

ベンチャー企業にお金を浴びせかけて成功させるというメンタリティーは、単純に言ってうまくいかない。お金を渡して優勝者を決めるという方法で成功した事例など見たことがない。そんな哲学は成功するとは信じていない。シリコン・バレーのこれまでの全歴史がそうだ。社会にうまく適合できない者たちが集まり、わずかな資本金しかないベンチャー企業が、あらゆる産業に変革をもたらしてきた。それが何度も何度も繰り返されてきた。

適正な企業バリュエーションとは?

しかしWeWorkに粉飾決算の疑惑が報じられ、企業評価額も正当性が疑われ始めると、WeWorkは企業価値を200億ドル〜300億ドルに下げてIPOを実施しようとしていると今月初旬WSJが報じた。しかし投資家たちによるWeWorkへの厳しい目は変わらず、WeWorkの企業価値は坂道を転げ落ちるように下がり続けている。現在は、さらに企業評価額を100億ドル〜200億ドルに下げていると噂されている。

ファイナンシャル・タイムズ(FT)紙は、WeWorkの適正な企業価値は30億ドル程度であると見積もっている。

Source: FT

Source: FT

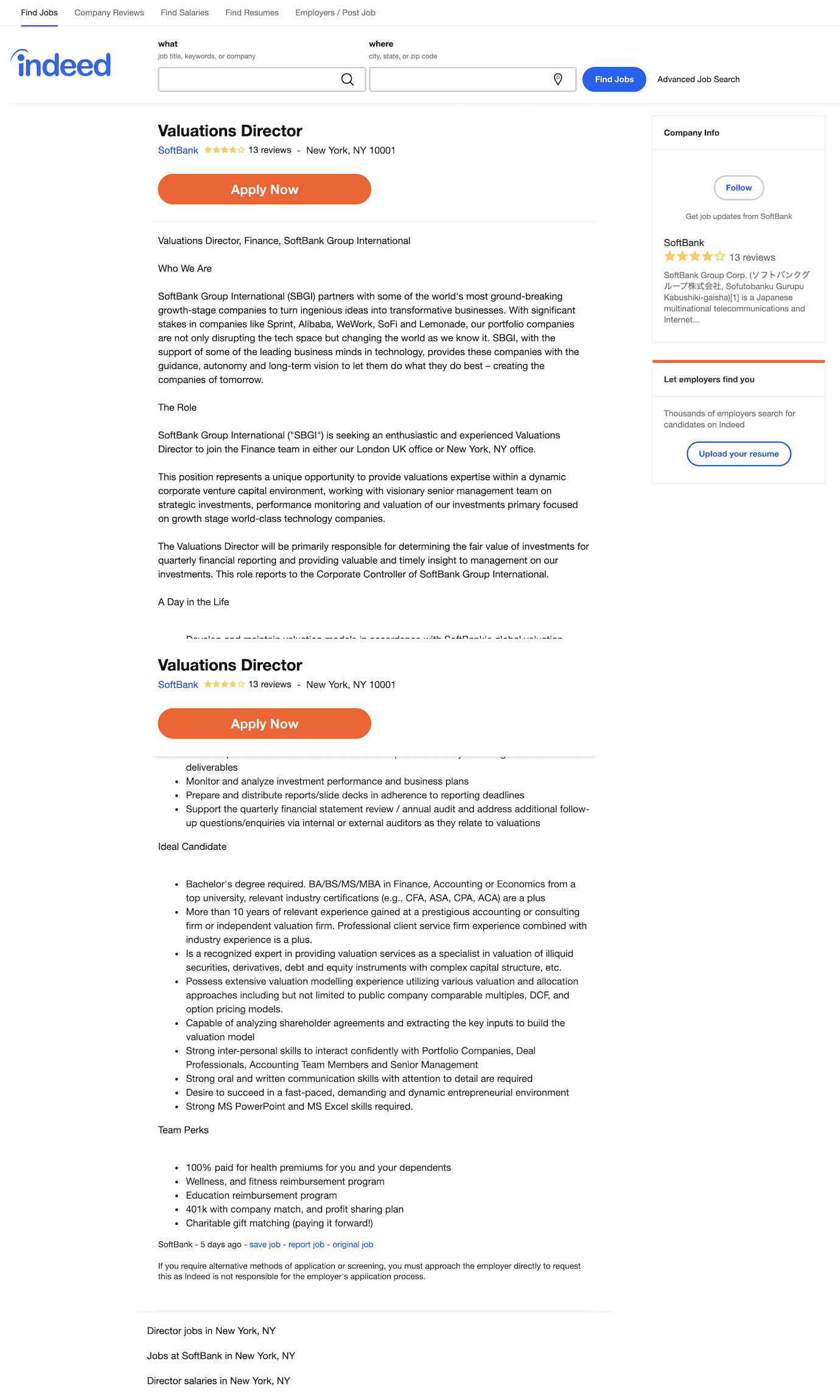

そして冗談のような話だが、現在、SoftBankはニューヨークもしくはロンドンで、企業評価を行うバリュエーション・ディレクターを募集する広告を掲載している。WeWorkやその他ポートフォリオ企業の適正な企業評価ができていないことを自ら認めるような人材募集広告に対して、アメリカでは嘲笑が起きている。

出資者たちが次々と資金を引き上げ、もしくは減額

WeWorkのIPOが頓挫したことで、SoftBankが主導するビジョンファンドそのものへの出資を渋る動きが報じられている。ブルームバーグによると、ビジョンファンドへの最大の出資者である中東の政府系ファンドは、ビジョンファンド2への出資を検討し直しているという:

サウジアラビアのPublic Investment Fundは、SoftBankのビジョンファンド1への最大の出資者であり450億ドルを投資した。しかしPublic Investment Fundは、ビジョンファンド2へは、ファンド1から得られた利益だけを再投資する計画だと、事情に詳しい複数の人物は語った。

アブダビのMubadala Investment Co.は、150億ドルを出資したが、将来の追加投資を100億ドル以下に抑える検討を行っていると、匿名を条件に語ってくれた複数の人々は証言している。

WeWorkはアメリカ経済にとって大きなシステミック・リスクと連銀総裁が批判

アメリカの中央銀行の一つであるボストン連銀のエリック・ローゼングレン総裁は、具体的な企業名こそ名指ししなかったが、暗にWeWorkのビジネスモデルが米国経済にとってシステミック・リスクとなっていると批判している。先週9月20日、ローゼングレン総裁がニューヨーク大学で行なった講演の中で発言した:

景気が悪化すれば、シェアオフィス企業はテナントからの家賃収入が失われるリスクを抱えている。もしシェアオフィス企業、そしてそのテナントがビルの家主にリース料を支払うことができなければ、シェアオフィス企業、そのテナント、そしてビルの家主全員をリスクにさらすことになる。

次に起きる景気悪化局面では、商業用不動産市場における経済損失はより大規模になるのではないかと懸念している。その理由は、この拡大している不動産市場における(シェア・オフィスという)トレンドのためであり、この新しいリース形態によりテナントの転出と空室が起きやすい環境になっているためである。

このシェア・オフィス・モデルは、小規模事業者のテナントによる短期リースに依存しているという事実と、不動産のオーナーにとって償還請求権がないであろうと想定されることと組み合わさって、不況時には問題となる可能性がある。これはまた、シェア・オフィス企業が大きく浸透している都市部において、不動産オーナーに貸し付けられている銀行ローンが、デフォルトを起こす可能性がより高くなっている可能性を意味し、我々がこれまで歴史的に経験してきたよりも大きな損失を伴うデフォルトが起きる可能性がある。

ローゼングレン総裁が懸念しているように、もしWeWorkが倒産することになれば、全米における商業用不動産市場が大打撃を受けることになる。WeWorkは、ニューヨーク市、シカゴ、デンバー、そしてロンドンの中心部において、最大手のテナント企業になっているためだ。WeWorkは、470億ドル分のリース契約を家主と締結しており、世界でも最大のテナント企業の一つとなっている。実際、WeWorkは、原油掘削企業大手のPetrobrasとSinpacに次ぐ世界最大規模のテナント企業である。

しかし、ブルームバーグ紙が最近報じたように、この契約済みであるオフィス賃貸料を家主に支払い続けるために、この先数年にわたって470億ドルのキャッシュをWeWorkはかき集めなければいけない。WeWorkはこの先5年間だけでも100億ドルの賃貸料を支払う義務がある。しかしWeWorkは未だ赤字続きでネガティブ・キャシュフローの状態だ。最大5000名の社員を解雇しても、100億ドルの賃貸料を払えるキャッシュ・フローは生まれない。

しかしWeWorkは家賃を20%割引してでも、テナント数を増やすことを優先している。

アメリカ国内のSoftBank Telecom Americaによる

WeWork割引広告

個人資産も担保にし始めた孫社長

ビジョンファンド2への出資者たちが出資金を減額し始める中、その穴埋めをするかのようにSoftBankの孫社長は個人資産をビジョンファンドにつぎ込み始めている。孫社長が保有するSoftBankの株式の38%を担保に、19の銀行から個人ローンを借りて出資を続ける約束をしたとブルームバーグ紙が報じた。孫社長に個人ローンを貸す銀行には、クレディ・スイス銀行やジュリアスベア銀行が含まれている。

この追加出資により、今年初めの時点で孫社長がビジョンファンドに個人的に出資を約束していた金額レベルから36%上昇している。また、2013年6月時点のレベルからは3倍に増えている。

当然、孫社長が抱えるリスクは増加している。万が一、SoftBankの株価が急落した場合、予期せぬ「マージン・コール」が発動され、極端なリスクにさらされる可能性がある。

コネチカット州にあるフェアフィールド大学ビジネス・スクールのマイケル・プレオ助教授は、マージン・コールによる巨大なリスクを指摘する。

それ(SoftBankの株式を担保にローンを借り入れること)は、同社への影響力を失うことなく、彼の資産の多くを現金化することを可能にする。しかし、崩壊リスクが高まる。もし株価が一定レベルを下回ることがあれば、彼にはマージン・コールが発動され、そうなれば非常に多額の費用が発生する事態となる。

「多額の費用が発生する」とは、つまり、孫社長の個人資産が吹っ飛ぶということだ。

現在、孫社長はSoftBankと1000億ドルのビジョンファンドに対して巨額のエクスポージャーを抱えている。先週はSoftBankの株価は一時5%の下落をつけた。今日月曜も3%近く下落している。しかし年初来と比べて、株価はまだ上昇している。その理由は、今年2月から1億1200万株の自社株買い(55億ドル規模)を行なっているためだ。

起業家でVCファンド・マネジャーのジョシュ・ウルフ氏はツイートで次のように指摘する。ビジョンファンドの出資者は意外なほど数が少なく多様性に欠け、また投資先企業の実績もパッとしない。

1/ On SOFTBANK

— Josh Wolfe (@wolfejosh) September 19, 2019

Of the $95B of Vision Fund 1

-$25B came from Softbank itself

-$60B came from Saudis + Abu Dhabi

-$10B others

Of the 80 investments made

-5 had IPOs

-4 are below IPO price

-Only 1 (Guardant Health) is up pic.twitter.com/WPylODCym1

(訳)SoftBankのビジョンファンド1の出資者の内訳:

−250億ドルはSoftBankから

−600億ドルはサウジとアブダビから

−100億ドルはその他から

ビジョンファンド1が行なった出資80件のうち:

−5社がIPOを達成

−4社はIPO以下の価格

−1社(Guardant Health)だけが上昇

また、孫社長は30億ドルのローンを自身に貸すことで、それをビジョンファンド1に出資している。そのローンはファンドのエクイティと交換している。ファンドが出資する企業が収益を生み出したときに初めて、孫社長は利益を受け取れることになっていると報じられている。また逆に、出資先企業がエグジットに成功しなければ、孫社長は損失を被ることになる。

孫社長は、2000年〜2001年にかけてITバブルが崩壊した時、SoftBankの株価は100分の1に下がった経験がある。SoftBankの時価総額が、20兆円から2800億円に激減した。その時のことを振り返って、2011年3月7日号の雑誌「プレジデント」で孫社長は次のように語っている:

当然のことながら、株主総会は非難の嵐でした。ペテン師だ、バブル男だ、と。もっと直截的に、「犯罪者」「ヤマ師」「嘘つき」「泥棒」などと言う人もいました。株主の皆さんにとって僕は、「マネーゲームに興じた愚か者」に映ったのでしょう。

もしかすると、またこの再来が起きるのかもしれない。

各専門家たちによる予言

NYUビジネススクールでマーケティングが専門のスコット・ガロウェイ教授は3つの予言を発表している:

・この先30日以内に、We(WeWorkの親会社)で行われてきた一連の不正行為がジャーナリストたちによって報じられるだろう。

・この先60日以内に、州司法長官、証券取引委員会(SEC)、もしくはその他の規制当局が、正式な捜査をWeに対して開始するだろう。

・この先12ヶ月以内に、SoftBankのビジョンファンドは閉鎖されるだろう。

また、Shared Capitalのビル・ブレイン氏は、WeWorkによるIPOの失敗は、現在のIT企業への投資熱を冷めさせるトリガーになるだけでなく、SoftBankそのものの崩壊を引き起こす可能性があると指摘している。

【10月4日更新】

BonaFidrをフォロー