米連銀が新たな量的緩和策を正式に開始:連銀による米国債の買取に4倍の申し込み。大量のキャッシュ需要が高まる

米連銀による第4段の量的緩和策(QE4)が正式に始まった。連銀は、前回に発表した米国債の買取(毎月600億ドル、1回の操作で75億ドル)から初めてとなる第1回目の「恒久的な公開市場操作(POMO)」を完了した。(恒久的な公開市場操作は、一時的な公開市場操作とは異なることに注意。)その結果が示しているのは、本日のレポ取引が発したメッセージと同様、金融市場にかつてないほどキャッシュ(流動性)需要が高まっているということだ。

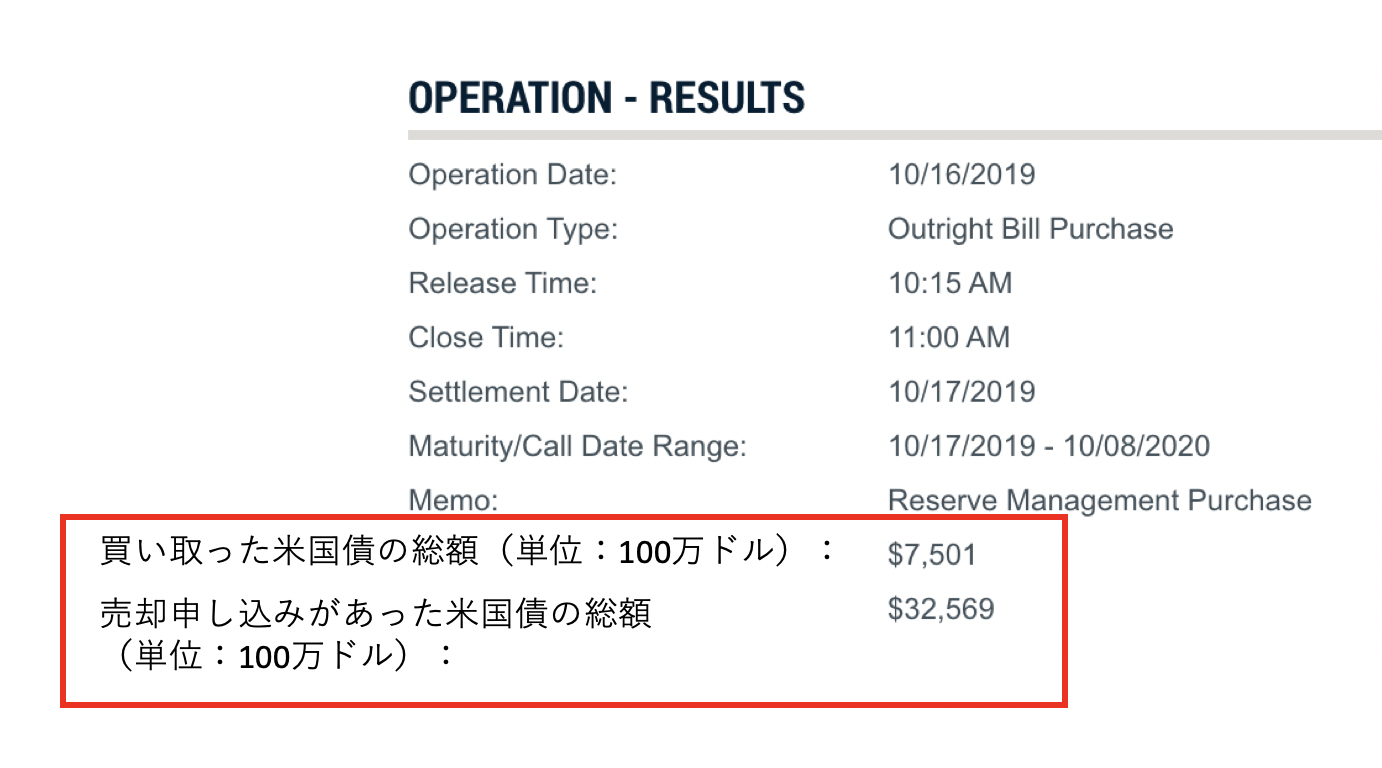

具体的に見ると、連銀は売却申し込みのあった325億6900万ドル分の米国債から75億100万ドル分を買い取った。つまり、公開市場操作に対して4.3倍の申し込みがあったということだ。本日発表されたレポ取引市場も申し込み超過の状態であり、これらを合わせるとプライマリー・ディーラー(公認の米国債ディーラー)の間で、流動性が劇的に下がっていることを証明している。

(Source: NY Fed )

さらに注意しなければいけないのは、連銀に直接、米国債を売却しようと駆け込み需要が発生していることは、本日ファイナンシャル・タイムズ(FT)紙が報じた内容と真っ向から矛盾するということだ。FT紙は本日、「マネーマーケットファンド(公社債投資信託)が、米国債を最も多く保有している一つであり、彼らは保有している米国債を連銀に売却しようとはしていない」と報じている。

「我々はそれを売却するつもりはない。短期的な利益が出るだけで、売却したとしても(米国債よりも)ずっと低い利率の代替商品に組み替えなければいけないだけだ」と、ステート・ストリート・グローバル・アドバイザーのキャッシュ・マネージメント部門グローバル責任者であるピア・マッカスター氏は語った。この会社は、同社の3500億ドルにのぼるマネーマーケットファンドにおいて、220億ドル以上の米国債を保有している。

しかし、実際には、連銀が行う米国債の買取枠の4.3倍にものぼる売却申し込みがあった。米国債を金(ゴールド)や現金に交換しようとする金融機関が押し寄せたということを、連銀が発表したデータは示している。

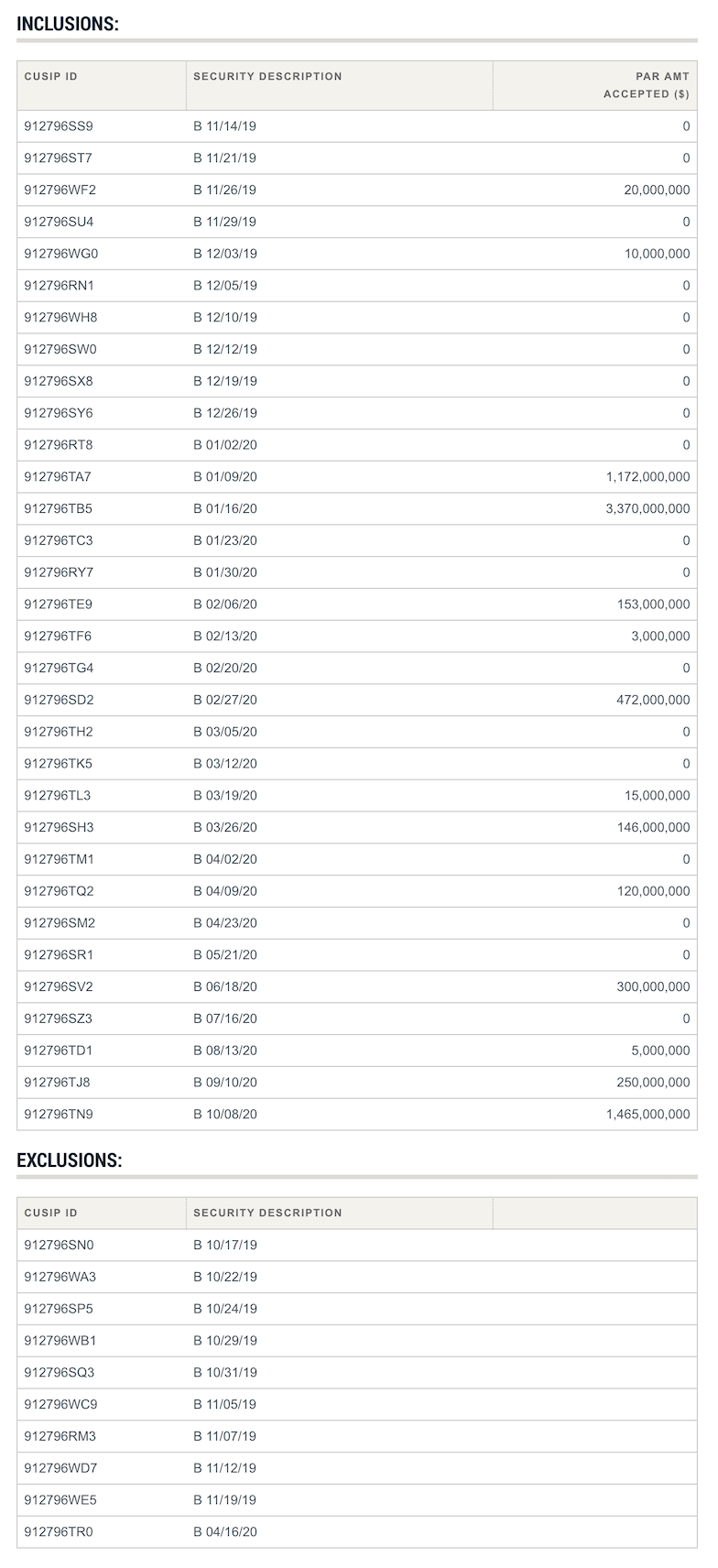

ちなみに、連銀は償還期日(満期日)まで4週間以下の債券やキャッシュマネージメントビル(融通債)は買い取りを行わなかった。本日、連銀が買い取った債券で満期まで最短のものは、償還期日が11月26日の債券を200億ドル分買い取っている。最も積極的に買い入れを行なったのは、5年債(TB5)と9年物中期国債(TN9)であり、それぞれ33億7000万ドル分と14億6500万ドル分を買い取っている。償還期日は、それぞれ2020年1月16日と2020年10月8日である。償還期日が1ヶ月未満の債券は、本日の操作からは除外された。

(Source: NY Fed )

第4段の量的緩和(QE4)(パウウェル議長は、頑にこれはQEではないと強調したが・・・)がついに始まった。そしてこの公開市場操作は、「少なくとも(2020年)第2四半期まで」継続される予定である。その時までに、連銀は3000億ドル以上の米国債を買い取ることになる。さらにある時点からは、連銀は償還期日まで短期のクーポンも買い取らなければいけないことに気づくだろう。これは決して量的緩和(QE)ではないと言いながらも、徐々に否定しようがない完全な量的緩和(QE)へ姿を変えていくことなる。

【関連記事】

FRBパウウェル議長が量的緩和を否定したことは茶番:「連銀は嘘つきの集団」とピーター・シフ氏

NY連銀がレポ取引市場介入の延長を発表:11月4日までターム・レポを追加で8回実施

BonaFidrをフォロー