『迫り来るドル建て負債の壁』:2020年は中国の国内債券市場において償還期限ラッシュ

ブルームバーグが集計した新データによると、2020年は中国の国内債券市場でメルトダウンが起きる可能性がある。(英語の原文記事はこちら。日本語記事はこちら。)

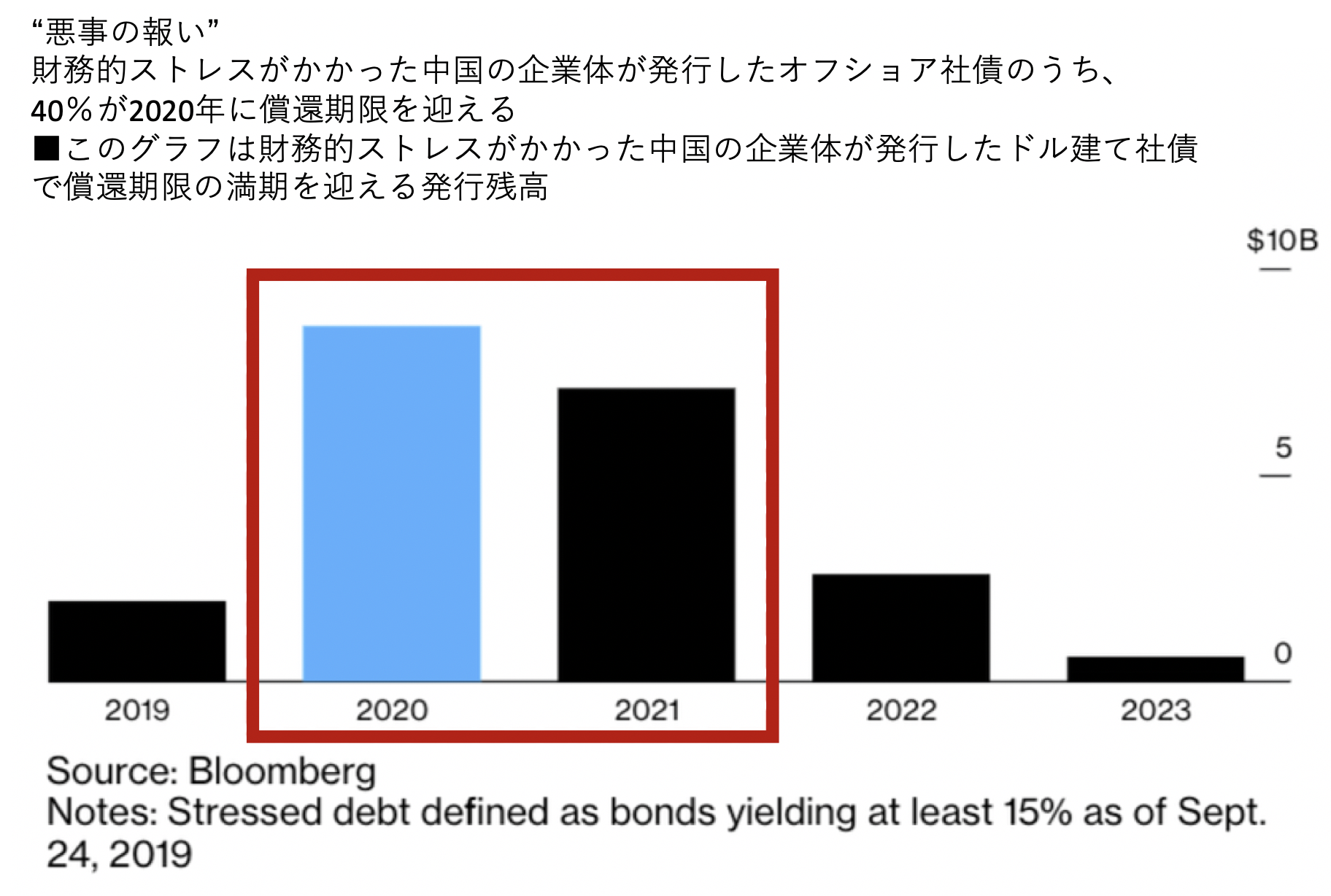

借り手である中国企業が発行した、15%の高利回りを約束している86億ドルにのぼるドル建てオフショア社債が、来年に償還期限を迎える。しかし中国企業は急速に財務状況が悪化しており、この『迫り来るドル建て負債の壁(a looming wall of dollar debt)』を返済することが非常に困難になる可能性があると報じている。

中国で最も財務ストレスがかかった企業が発行したドル建て社債の総発行残高のうち、40%が2020年のアメリカ大統領選挙の直前に償還期限を迎える。この頃には、世界経済は景気減退に突入している可能性もある。

香港を拠点に債券市場を専門にしているSC Lowy社のCEOは、「今の市場では、ヒーローになるより、より安全な賭けを行うべきだ。今にも巨大な雪だるま効果が起きようとしている」と語っており、そのような状況が発生する場合、デフォルトが起きることでファンドが高利回り社債市場から資金を流出させることに拍車をかけ、それが利回りを急騰させ、企業にとって資金を借り換えることがますます困難な状況になると彼は語る。

GaoTengグローバル・アセット・マネジメントの債券部門担当責任者であるウォーニー・チュー氏は、これら企業の多くが2017年〜2018年に(借り入れコストが)安い債権を発行していたことをブルームバーグに公表した。この時期、世界経済は同時に拡張していた。

多くの債券が「与信リスクに見合わない低金利」で発行されているとチュー氏は語る。本格的なショックは避けられるだろうが、社債を発行している中国企業の間では、来年、財務ストレスを抱えることになるのは確実であるとチュー氏は指摘する。

来年、経済的な混乱が起きると予想しているモルガン・スタンレーは、同社が保有している社債のうち、リスクの高い企業が発行している社債を削減している。モルガン・スタンレーによると、今年8月、高利回りのクレジット・ファンドから資金が流出していたという。

ブルームバーグ紙は、来年、償還期限を迎える債券を発行している企業のうち、財務ストレスが「プレミアム」のレベルである企業に以下が含まれていると発表している:

- イダ・チャイナ・ホールディングス(Yida China Holdings Ltd.):上海にあるこの不動産開発業社に電話をかけ、同社の財務状況の展望についてコメントを求めたが返答はなかった。

- テウー・グループ(Tewoo Group Co.):天津が拠点の、中国政府と関係あるこの貿易グループ企業に電話をかけたが返答はなかった。

- ペキン ユニバーシティ ファウンダー グループ(Peking University Founder Group.):北京にあるこのテクノロジー・サービス企業の広報担当者は、同グループには625億人民元(約9000億円)の潤沢な与信枠が複数の貸し手から提供されており、今年6月時点でまだ手をつけていないと回答。現金も453億人民元を保有。

- オーシャンワイド・ホールディングス(Oceanwide Holdings):北京を拠点にしたこの開発業社へ電話でコメントを求めたが回答することを拒否した。

財務ストレスを抱えたこれら企業の半数は、不動産開発に関わる企業であるとブルームバーグは報じている。

モルガン・スタンレーの調査では、中国の高利回りドル建て債券発行企業は、他の国々にある同等の企業よりも倒産リスクが高いと警告している。

香港にあるモルガン・スタンレーのアジア地域与信戦略チームの責任者、ケルビン・パン氏は、先月、クライアントに対して、これら企業のデフォルト・リスクが高まっていると伝えた。その理由は、「債券の償還期間が約2年半と、比較的短いため」と語った。

パン氏は、高利回り発行人のローン償還期間は非常に短く、1年〜3年であると語った。これが意味するのは、「中国企業は(金融市場の)信用状況に対して極端に敏感になっている」ということである。2020年までに景気減退が起きることが予想されており、来年期限を迎える『迫り来るドル建て負債の壁』を目前にした中国に、市場関係者の注目が集まっている。

奇しくも2020年は子年であり、前回子年であった2008年はまさにあの出来事が金融市場を襲った年である。

BonaFidrをフォロー