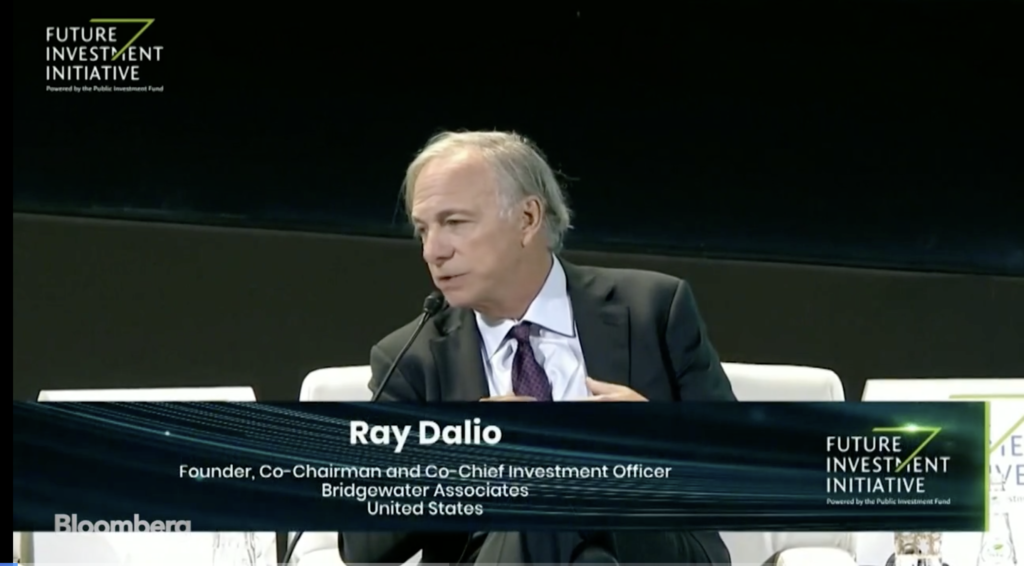

無能な中央銀行と進むAIの導入のために世界経済は「恐ろしい状況」へ向かうと有名ヘッジファンドのレイ・ダリオ氏が語る

ビリオネアーの富豪で、世界最大のヘッジ・ファンドであるブリッジウォーター・アソシエイツ(Bridgewater Associates)の設立者でもあるレイ・ダリオ氏は、世界経済が無力な金融政策、広がる貧富の格差、そして気候変動といった複数の激変要因がからんだ危機的状況にあると警告した。本日、サウジアラビアで開催された投資フォーラムに登壇し語った。

ダリオ氏は、この「恐ろしい状況」がこの先10年間にわたって進行すると語った:

技術およびますます利用が広まるAI、そして生産性の向上により、貧富の格差、雇用の格差、そして各国国内における富とイデオロギーの対立はさらに相当深刻化するだろう。

Billionaire Ray Dalio says the global economy faces a ‘scary situation’ https://t.co/UQTmCDqrRu pic.twitter.com/NvBofCJEno

— Bloomberg Economics (@economics) October 29, 2019

【訳】ビリオネアーのレイ・ダリオ氏は、世界経済が「恐ろしい状況」に直面すると語った。

ダリオ氏は、今年8月にも投資家が直面する「3つの大きな力」について警告していた:

1)経済が減速し、各国の中央銀行が金利をこれ以上切り下げることができず、彼らによる資産購入の効果が失われる時

2)ますます広がる不平等が、富める者と貧する者の間で「極度の」衝突を生み出す時

3)中国という新興勢力と既存の大国であるアメリカ合衆国の間で起きる世界覇権をめぐる戦い

ダリオ氏は、1930年代末期にこれら3つと同じような要因が重なって深刻な問題が生まれた歴史になぞらえて、次に景気が悪化する場合にも深刻な問題が起きるだろうと結論付けている。

ダリオ氏が指摘するこの「3つの大きな力」が、現在の世界経済が置かれた状況でさらに具体的に何を指しているのだろうかと問うならば、おそらく以下のようなことになるだろう:

- 世界の3大準備通貨において長短期の借金サイクルが共に終焉に近づいていること

- 借入債務と債務以外の負債(例:医療保険や年金)を維持するために必要な予算が収入よりも大きいこと

- より大きな貧富の格差と政治的断絶により、各国において政治的な対立を生んでいること。資本主義者と社会主義者、富める者と貧する者という対立関係の間で、ますます極度な国内対立を生み出していること

- 新興勢力(中国)が生まれることによって既存の覇権国家(米国)の地位が脅かされていること。これにより、ますます国家間対立は深まり、いずれ世界秩序の変換が起きること(世界最大の政治リスク専門コンサルティング会社であるユーラシアグループの設立者、イーアン・ブレマー氏は、このことを「二極化した世界への回帰」と呼んでいる)

- 各国の中央銀行が決定している金利によるリターンと比べて、債権の期待超過リターンが圧迫されていること

これらの課題に対する金融政策および財政政策について見てみると、現在、すでに世界経済は長期的な借金サイクルの末期に来ており、経済減速を反転させるための中央銀行の金融緩和策の効力は失われているように見える。その理由として以下が挙げられる:

- 金利引き下げには効果がない:金利はすでに非常に低いため、経済成長を刺激するために十分なほど金利を下げることがもはやできないため。

- 紙幣を大量に印刷し金融資産を購入してもうまくその効果を発揮しない:これを行っても、実体経済に対して十分なクレジットを創出できないため(投資資産にてこ入れするために信用創出するのとは異なる)。つまり中央銀行による金融政策の限界である。

- これら理由により、財政赤字を覚悟で巨額の財政出動を行うことが必要となってくるが、現在の米国のように、金融政策が極度に政治化され統率が取れていない環境では大きな問題である。

さらに言えば、中央銀行による金融政策は、長短期の実質金利および名目金利を非常に低い状態に引き下げ、金融資産を買い取るために紙幣を刷る方向である。その理由は、巨額の借入負債とその他の負債(例:年金や医療保険の支払い)があるために短期金利を可能な限り低く抑える必要があるためである。また、経済が弱含みでインフレ率が低いためでもある。

中央銀行が望んでいるのは、こうした金融政策をとることで、キャッシュフローからの期待利益率を、債券からの期待利益率よりも低く抑えるということである。しかしそう望むようにはならない。それは以下のような理由のためである:

- 金利はすでにほぼゼロ(かマイナス)である

- 経済成長やインフレ期待は停滞してきており、これにより株式からの期待利益率が低下している

- 支払い期限が近い巨額の借入負債とその他の負債があるため実質金利を非常に低く抑える必要がある

- 中央銀行が金融資産を購入することで市場に投入される資金は投資家たちの手に留まる。市場に投入される大量の資金には「トリクルダウン効果」はなく経済全体には行き渡らない(これは貧富の格差を悪化させるだけであり、ポピュリスト政権を生むことになる)

投資家たちは、超低金利であり手元の流動性が高まっているという状況のおかげで、ますますレバレッジをかけた状態であり、まさにこうした状況下で上記のようなことが起きている。その結果、金融市場は短期金利を下げる方向にあり(レポ取引市場だけは例外)、それと同時に各国の中央銀行もまた長期金利の操作とイールドカーブコントロールへ向かっている。これはまさに各国の中央銀行が1930年代後半から1940年代全般にかけて実施したことである。

* * *

本日、サウジアラビアで開催された投資フォーラムでダリオ氏が発言している様子はここで視聴することができる:

以下は、今年8月ダリオ氏が対中国投資について語ったインタビュー動画:

BonaFidrをフォロー