マネー・マーケット・ファンドへの資金流入が金融危機以来最大

次に起きる株式市場の崩壊を前に、投資資金を引き上げ現金化する傾向が強まっている。

先月、「富豪のヘッジ・ファンド・マネジャー、ポール・シンガー氏が次の市場暴落へのヘッジ取引を開始」の記事でも以下のように報じていた:

中央銀行の「親玉」である国際決済銀行(BIS)が、世界の金融市場が「漠然とした不安(vaguely troubling)」レベルに達していると報告書で発表しているのは、ビリオネアのヘッジ・ファンド・マネジャーに対してのみならず、個人にとっても心穏やかにはいられない警告だ。

シンガー氏が現在、キャッシュをかき集めて準備金を積み増ししているのは、アメリカ国内においてローン担保証券(CLO)により脆弱性が高まっている社債市場が暴落したタイミングで買いを入れるためのようだ。

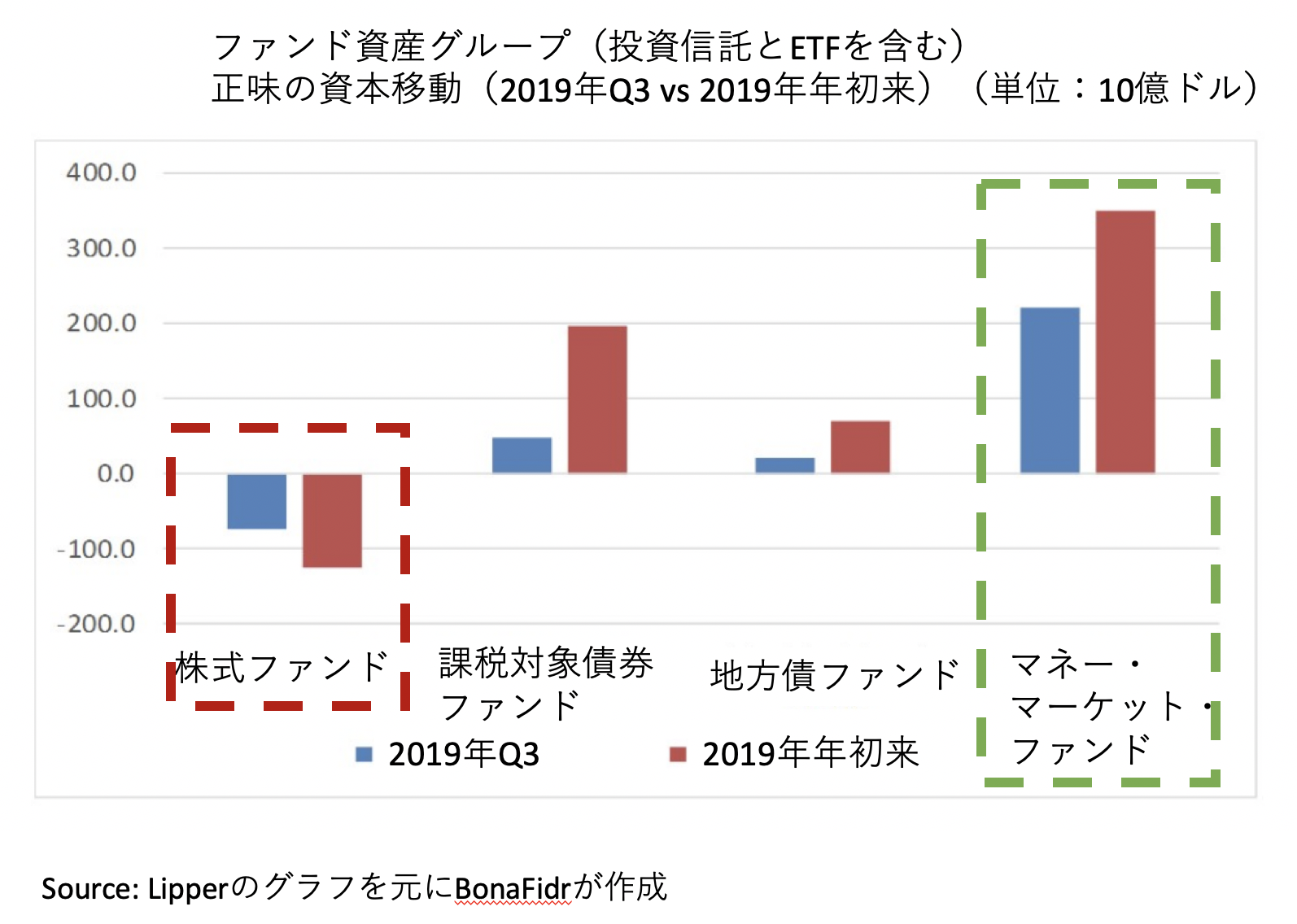

この「株式投資から資金を引き上げ現金化する傾向」が強まっていることをさらに証明するように、Lipper Alpha Insightが運用するファンドの資産グループ(投資信託やETFを含む)において、株式を売却してマネー・マーケット・ファンド(公社債投資信託)へ資金を「避難」させた金額が総額3497億ドルに達し、第3四半期だけで2215億ドル純増したと同社が発表した。

Lipperでシニア調査アナリストを務めるパット・キーオン氏(CFAの資格保有者)は、次のように語っている:

「世界金融危機が起きて以降、マネー・マーケット・ファンド(公社債投資信託)にこれほど資金が流入して純増したことはない。

今年第3四半期におけるLipperグループの(マネー・マーケットの)純増レベルは、(同社が1992年にデータを取り始めて以降)史上4番目の高さである。前回の金融危機が始まった時、3四半期連続でこれより高い資金流入を経験していた:2007年第3四半期(+3億1940万ドル)、第4四半期(+2億7240万ドル)、2008年第1四半期(+3億4770億ドル)。

アメリカの大手メディアは、株式市場が上げ相場であるかのように報じているが、現在の株価は割高である。企業のCEOやCFOが手持ちの自社株を多く売却していることが何よりの証左である。

Lipperが示しているように、第3四半期において株式ファンドから流出した投資資金がマイナス728億ドルの純減であり、年初来ではマイナス1256億ドルの純減であるという資本移動のトレンドは、確実に何らかの警告を発している。

急速に投資資産を現金化したり、少なくとも比較的リスクが少ないマネー・マーケットのような投資先に移動することは、投資家たちが「防衛体制」に入ったことを示している。また、2020年の大統領選挙に向かって、投資家たちの間で景気後退への恐怖指数が急上昇していることも意味する。

投資家たちはインフレ率、産業界の景況感、雇用市場などから経済の実情を見抜き始めており、連邦準備制度理事会(Fed)が金利削減を行うのが10ヶ月遅すぎたということに間も無く気がつくことになる。トランプ大統領が言ったように、Fedはインフレ率が下がった2018年9月・10月のタイミングで金利を削減しておくべきだった。先週発表された2つのPMI購買担当者景況指数(米国のISM製造業景気指数とISM非製造業景気指数)が非常に悪い結果であったことも忘れてはいけない。

表面的には全て順調のように見える経済であるが、水面下では経済は急速に悪化し始めている。

投資家たちが、急に株式市場の資産を現金化しマネー・マーケットに移動させているのは、合理的判断だと言えるだろう。

BonaFidrをフォロー